当你还在思考加密货币的下一站时,一个连接现实资产与数字世界的「钥匙」正在悄然登场。

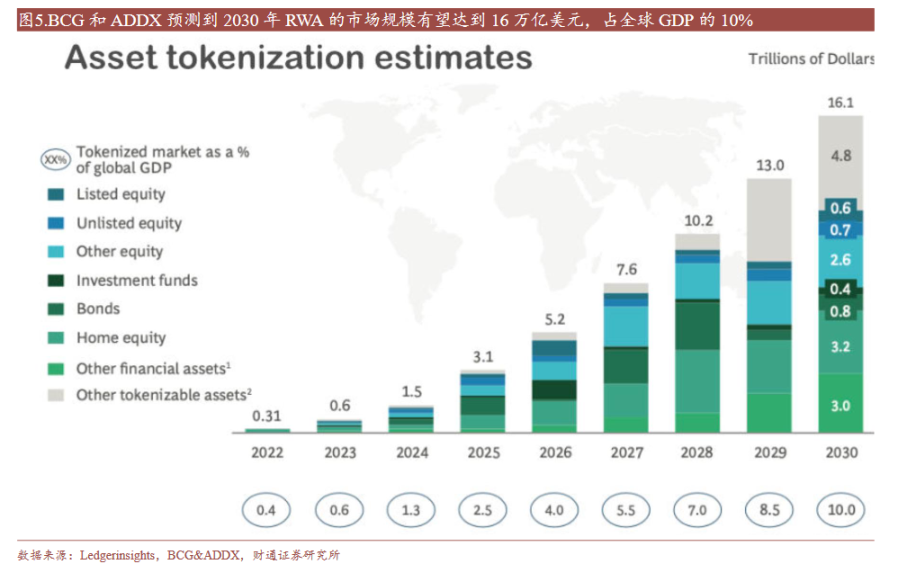

综合机构观点,现实世界资产(RWA)正通过区块链技术,将传统金融资产与实体资产(如美债、房地产、绿色能源)转化为链上数字代币,一个预计到 2030 年规模将达 16 万亿美元的庞大市场正在开启。

对于投资者而言,这意味着一个全新的资产配置时代的到来。分析师认为,RWA 不仅能将 ранее流动性差的资产(如私募股权、基础设施)碎片化,极大地降低了投资门槛,也为链上投资者提供了与实体经济挂钩、收益更稳定的新标的。

什么是 RWA?

RWA,直译为「真实世界资产」,指的是将现实中的资产(如房地产、应收账款、碳配额、电站收益权等)通过区块链技术进行「代币化」(Tokenization),使其具备数字资产的交易、拆分与流通能力。

简言之,RWA 是让「动不了、卖不快、投不起」的传统资产,变得像加密货币一样,可以小额购买、快速交易、跨境流通。

根据华西证券与财通证券的观点,RWA 对市场参与者具有双重意义:

- 对资产方:RWA 提供了一种创新的融资渠道,具备融资快、成本低、流动性强的优势。它能将大型、低流动性的资产(如房地产、基础设施)分割成小份额,面向全球投资者进行融资。

- 对投资者:RWA 极大地丰富了链上投资标的。相较于高波动的原生加密资产,RWA 锚定真实资产,收益来源更稳定。同时,其「碎片化」特性让普通投资者能以极低门槛(如 50 美元投资美国房产)参与高价值资产的投资,真正实现从「精英投资」到「全民投资」的普惠金融新生态。

万亿赛道蓄势待发

机构普遍认为,全球 RWA 市场正处于爆发前夜。

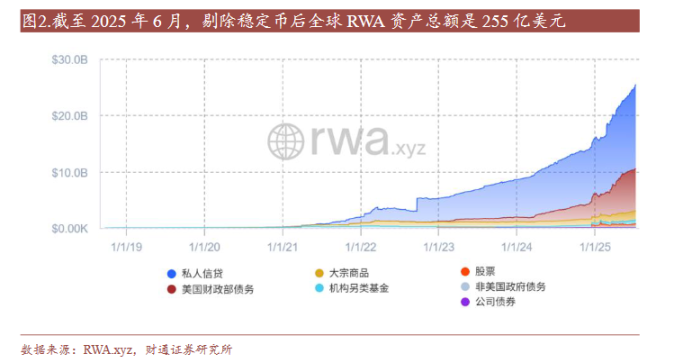

根据财通证券援引 RWA.xyz 的数据,截至 2025 年 6 月,剔除稳定币后的全球 RWA 资产总额已达到 255 亿美元。

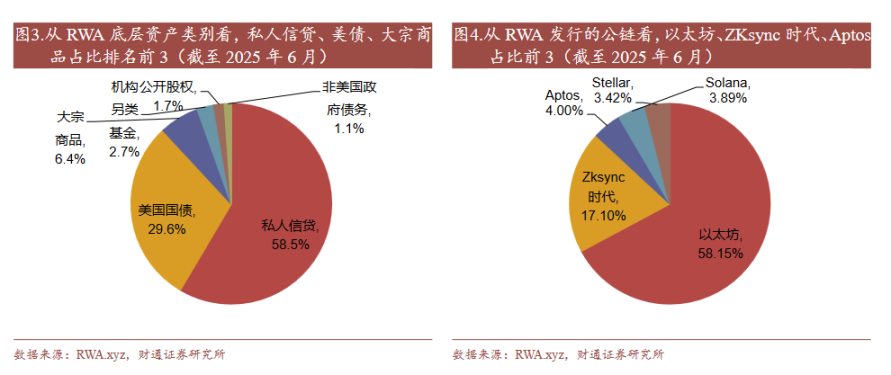

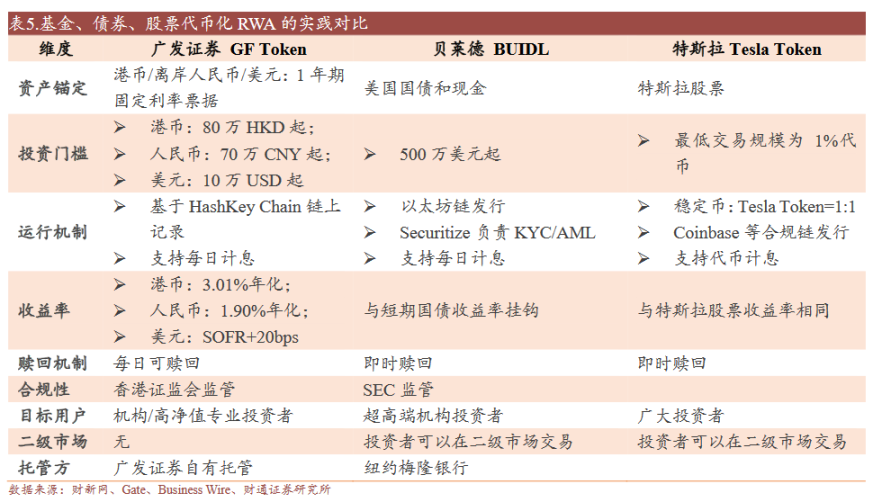

目前市场由私人信贷(占比 58.5%)、美国国债(29.6%)和商品(6.4%)主导。贝莱德(BlackRock)发行的美元机构数字流动性基金(BUIDL)是全球最大的单一 RWA 项目,市值已超 28 亿美元。

RWA 项目主要发行在以太坊(市场份额 58.2%)、ZKsync 和 Aptos 等公链上。

报告援引波士顿咨询公司(BCG)与 ADDX 联合预测,到 2030 年,全球资产代币化市场规模将达到 16.1 万亿美元,占全球 GDP 的 10%。

从理念萌芽到万物皆可上链

RWA 并非凭空而生,而是在区块链技术演进、DeFi 生态成熟、金融机构试水和政策监管落地的共同推动下,一步步走到今天。如今,它的触角正迅速从金融资产,扩展至房地产、能源、文旅乃至 AI 算力等广阔实体世界。

1. 概念探索期(2016–2018):技术雏形与思想实验

- 2016 年,以太坊联合创始人 Vitalik Buterin 提出链上交易所与资产通证化的思想实验。

- 2017 年起,Polymath、Harbor 等平台探索证券上链,拉开 RWA 序幕。

- 2018 年,Uniswap 用 AMM 模型解决链上流动性难题,为 RWA 等链上资产交易打下基础。

2. 基础设施搭建期(2019–2021):平台化尝试与 DeFi 对接

- 2019 年,Securitize、OpenFinance 等提供 RWA 代币发行与合规服务;TAC 联盟推动通证标准统一。

- Centrifuge 等平台开始将应收账款等现实资产代币化,并与 MakerDAO 等 DeFi 平台合作,开启链上借贷场景。

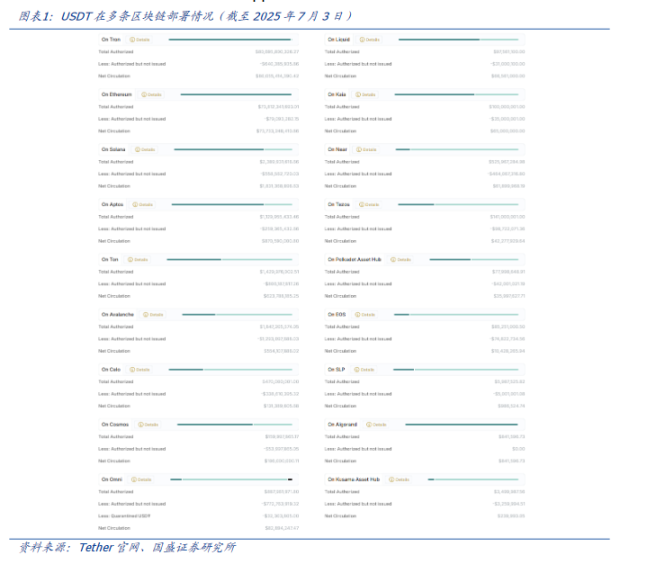

- 稳定币逐渐崛起,成为 RWA 生态的交易基础与价值锚。

3. 金融机构入场期(2022–2023):传统资本与 Web3 世界接轨

- 摩根大通、高盛等开始 RWA 试点,推动债券、私募股权资产上链。

- 贝莱德、富兰克林邓普顿发行代币化基金,RWA 从 DeFi 进入「正规军」视野。

- Securitize 与 Ondo Finance 等平台崛起,成为 RWA 链上资产的核心中介基础设施。

- 稳定币成为 RWA 最大的应用场景之一,是现实资产数字化的「先行军」。

4. 应用拓展期(2024–至今):从金融资产迈向实体经济

- 金融资产领域:覆盖债券、基金与股票、贵金属与大宗商品。Ondo 推出代币化美债基金 OUSG,TVL 位居全球 RWA 平台前列;Jarsy 将 SpaceX 等独角兽股权碎片化上链,打破 Pre-IPO 投资门槛;

- 房地产:RealT 将美国住宅物业代币化,50 美元起投,真正实现房产「可拆卖」;迪拜政府推出官方 RWA 平台,计划在 2033 年前将 160 亿美元房地产资产上链。

- 新兴方向:AI 算力、碳资产、农业、文旅资产等非标领域纷纷探索 RWA 路径,未来潜力巨大。

值得注意的是,稳定币本身就是最成功的 RWA 用例(法币的代币化),同时它也作为 RWA 生态中的核心交易媒介,为各类资产的链上流转提供计价和结算工具。

中国:香港政策率先落地,绿色资产先行

在中国,RWA 的发展呈现出政策驱动和产业应用齐头并进的特点,尤其是在香港的引领下,绿色资产和算力成为突出亮点。

中国香港是全球 RWA 发展的政策高地。华西证券指出,香港金融管理局通过「金融科技监管沙盒」机制,为 RWA 项目提供了合规探索空间。2025 年,香港正式刊登《稳定币条例》,并发布《数字资产发展政策宣言 2.0》,明确将 RWA 和稳定币作为核心发展方向,为市场提供了清晰的监管框架和发展路径。

综合华西证券、东吴证券、财通证券等机构研报,绿色能源资产是中国内地 RWA 落地的先锋领域,蚂蚁数科是核心技术服务商。

- 充电桩: 2024 年,朗新集团联合蚂蚁数科,以 9000 座充电桩为底层资产,在中国香港完成国内首单 1 亿元人民币的 RWA 融资。

- 光伏: 协鑫能科锚定两省 82MW 分布式光伏电站,完成全球首单光伏绿色资产 RWA,融资金额超 2 亿元。

- 换电站: 巡鹰集团完成全球首单换电资产 RWA,融资数千万港元。

- 算力与新兴资产: 东吴证券与华西证券均强调了算力 RWA 的巨大潜力。随着「东数西算」工程和数据中心 REITs 的推进,算力资产首次具备了上链的标准化基础。算力租赁市场预计将从 2024 年的 146 亿美元增长至 2031 年的 636 亿美元。BEVM 等项目已联合比特大陆等算力巨头,推出千万美元生态扶持计划,推动算力 RWA 生态发展。

核心挑战与痛点:监管、技术、市场风险.....

尽管前景广阔,但国盛证券与华西证券的报告也指出了 RWA 在走向主流过程中必须克服的几大障碍:

- 监管与合规的复杂性: RWA 资产的代币化证券属性使其面临严格的证券法监管。美国 SEC 委员已明确警告,代币化证券仍是证券,其链上交易(场外交易)与离岸化问题亟待解决。跨国监管规则的冲突也为全球化流通带来挑战。

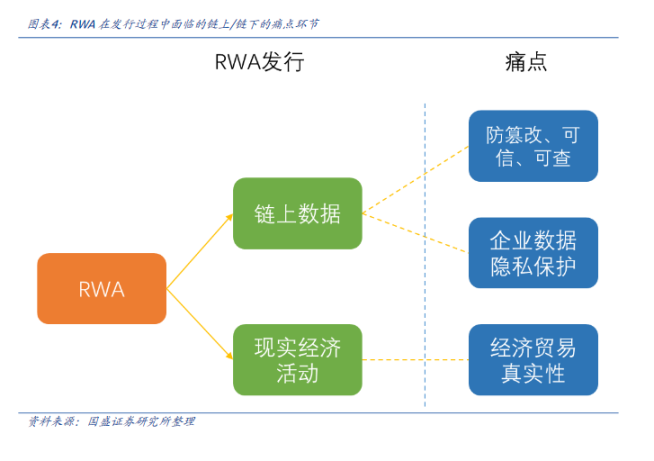

- 链上与链下的一致性: 如何确保链上代币真实反映链下资产的状况是核心痛点。这需要物联网(IoT)、AI 等技术确保链下数据的真实可信,解决贸易、物流等环节的「最后一公里」问题。

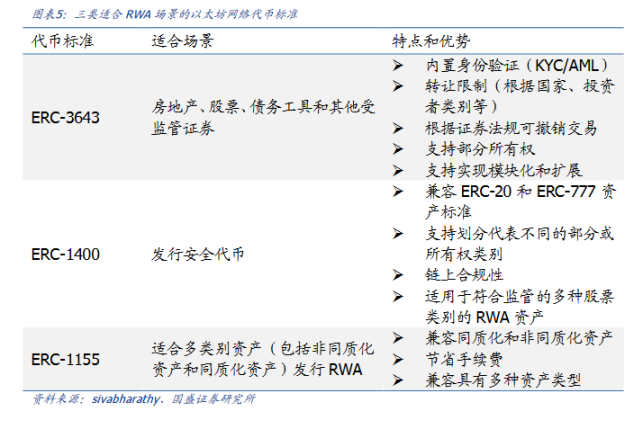

- 技术与基础设施的完善: RWA 生态需要新的基础设施,包括去中心化身份(DID)系统以满足合规要求,以及如 ERC-3643 等能够嵌入监管规则的新代币标准。

- 市场风险: 当前 RWA 二级市场流动性普遍不足,非标资产(如艺术品)的定价机制尚不成熟。此外,链下资产托管依赖中心化机构,存在对手方风险。

所有评论