稳定币巨头 Tether 的一则融资消息,足以让整个传统金融圈屏住呼吸。

据彭博社披露,这家掌管着近 1730 亿美元 USDT 的「加密世界中央银行」,正寻求以高达 5000 亿美元的估值进行一轮 150-200 亿美元的巨额私募融资。

这一数字意味着什么?意味着 Tether 的体量将直接比肩 OpenAI、SpaceX 这样的全球顶级科技独角兽,而其高达 49 亿美元的单季度净利润,更是让众多老牌金融机构相形见绌。这不仅仅是融资,这是一家从加密世界崛起的「隐形巨鲸」,正式向传统金融体系发起的价值宣告。

5000 亿美元估值:一个大胆的数字游戏

Tether 敢于提出如此大胆的估值,底气来自于其无法撼动的核心优势:

- 绝对的市场主导地位: Tether 的 USDT 以约 1728 亿美元的市值,稳居稳定币市场第一,是加密世界事实上的结算货币。其每日交易量更是轻松超越数百亿美元,构成了最深的流动性护城河。

- 惊人的盈利能力: 2025 年第二季度,Tether 报告了 49 亿美元的净利润,其储备资产达到 1625 亿美元,超过了 1571 亿美元的负债,展现了稳健的财务状况。这笔巨大的盈利大部分来自其持有的高收益美国国债。

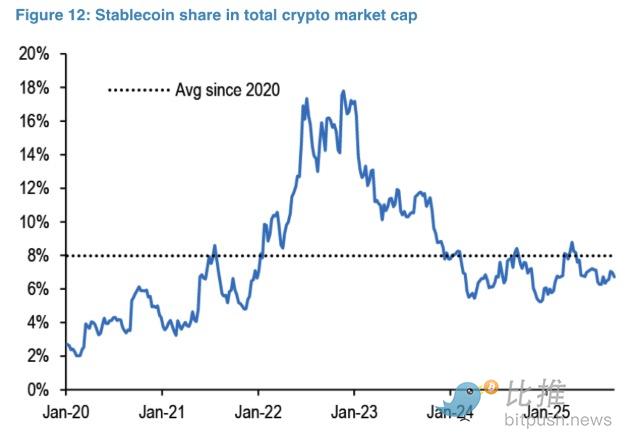

狂欢背后:一场零和游戏

尽管 Tether 凭借其规模和盈利能力傲视群雄,但稳定币赛道的竞争正空前激烈。摩根大通分析师的报告指出,稳定币总市值与整体加密市场市值增长趋同,意味着这是一场「零和游戏」——发行方的主要任务是争夺市场份额,而非扩大整个蛋糕。

这场「军备竞赛」正在多个维度展开,挑战者们正试图从 Tether 和 Circle 的主导地位中分一杯羹。

Tether 自身的战略调整:USAT 合规化反击

为了应对监管和挑战者的威胁,Tether 正在进行战略调整。计划推出名为 USAT 的新稳定币,旨在完全符合近期通过的美国《GENIUS 法案》。这与 Tether 现有的 USDT 不同,后者约 80% 的储备符合该法案要求。

- 锚定合规: USAT 的储备将由持有银行牌照的 Anchorage Digital 等机构托管,这有助于 Tether 建立机构信任,减少对第三方银行的依赖,并规避类似 Circle 在 2023 年硅谷银行危机期间经历的风险。

- 关键人员的加入: Tether 已任命特朗普的「数字资产顾问委员会」执行主任 Bo Hines 为其美国业务 CEO。Hines 曾是特朗普政府在加密货币政策上的关键人物,他帮助推动通过了《GENIUS 法案》,为稳定币提供了新的监管框架,这与 Tether 推出合规稳定币 USAT 的计划直接相关。

- 与特朗普盟友的紧密联系: Tether 的主要储备资产托管方是 Cantor Fitzgerald,其前首席执行官 Howard Lutnick 是现任美国政府商务部长。这种在最高政治层面的背书,为 Tether 在美国市场的拓展提供了巨大的信任优势。

- 利润最大化: 通过直接管理 USAT 的储备,Tether 旨在保留更多的利息收益,从而提升利润率,进一步增强其商业模式。

这些举措表明,Tether 正在从「逃避监管」的策略转变为「积极拥抱」甚至「塑造」监管的策略。如果 Tether 能够成功在美国监管下运营,这不仅能消除其最大的估值障碍,还能为其带来巨大的信誉背书,从而吸引更广泛的机构资金。

其他竞争者的动作

面对多方挑战,Tether 的主要竞争对手 Circle 也没有坐以待毙。它正在构建一个名为 Arc 的专用稳定币区块链,旨在通过优化速度、安全性和互操作性,将 USDC 牢牢锁定在加密生态系统的中心。并与 Visa 等支付巨头已与 Circle 合作,探索使用 USDC 在 Solana 等区块链上进行商家支付。

金融科技巨头也看到了稳定币市场的巨大潜力,纷纷入局。Robinhood 和 Revolut 等公司据称正在开发自己的稳定币,试图利用其庞大的用户基础和成熟的金融基础设施,直接挑战现有的稳定币发行商。

去中心化金融(DeFi)领域也正在发起一场针对稳定币霸权的挑战。作为最受欢迎的 DeFi 协议之一,Hyperliquid 正在准备推出其原生稳定币 USDH,以摆脱对 Circle 的 USDC 的依赖。J.P. Morgan 分析师指出,Hyperliquid 的永续合约交易所目前占据了 7.5% 的 USDC 总用量。一旦 USDH 成功上线并建立流动性,这部分市场份额可能直接从 USDC 转移,对 Circle 构成重大威胁。

结论:一场大胆的豪赌,还是新的金融巨擘?

当 Tether 以 5000 亿美元估值比肩 AI 巨头 OpenAI 时,我们看到的不仅是一家公司的崛起,更是一场金融范式的革命。传统银行赖以生存的中介模式,正在被稳定币的全球即时结算能力彻底颠覆。

这不再是简单的竞争,而是降维打击。Tether 用实际估值向世界宣告:未来金融不属于钢筋水泥的银行大楼,而属于代码构建的全球流动性网络。银行服务不再需要分支机构,只需要一个加密钱包。

正如互联网让信息自由流动,Tether 代表的稳定币正在让价值自由流动。当金融基础设施变得像发送电子邮件一样简单,传统银行的生存空间还剩多少?答案或许就藏在 Tether 这惊世估值之中。

这场静默的金融革命已经到来,不是未来时,而是现在进行时。

所有评论